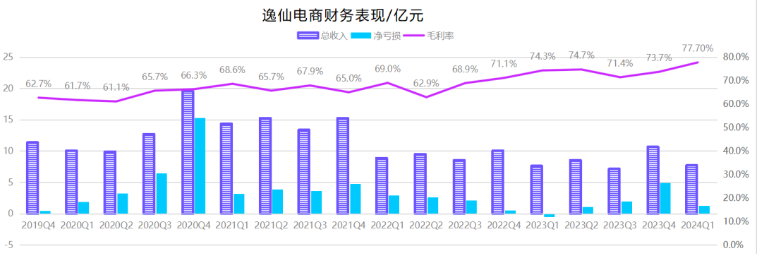

北京时间5月22日,逸仙电商发布其2024年第一季度财报,该季度逸仙电商总收入同比增长1.0%,达到7.73亿元,毛利率提高到77.7%,去年同期为74.3%。

净利润(亏损)方面,Q1逸仙电商录得净亏损1.25亿元,净亏损率为16.1%,而去年同期净利润为5070万元。

逸仙电商拿不下的底妆市场,很难成为“欧莱雅”

逸仙称收入增长主要归因于彩妆品牌净收入同比增长3.2%,以及护肤品牌净收入同比增长0.1%。对此,逸仙创始人黄劲峰表示:”……随着我们进入第二季度,我们将继续致力于加强我们现有主打产品的市场地位,并进一步扩大我们的产品组合。”

众所周知,逸仙目前的主打品类的确是彩妆,逸仙旗下的所有品牌综合来看也基本已经完成了美妆这一大类的产品闭环,如果一定要挑出逸仙较为弱势的品类,那就是底妆产品。

比如淘宝上完美日记销量最高的粉底液仅停留1W+这个数量级,相较于逸仙的规模来说,实在算不上爆款产品。而从今年逸仙的动作来看,其也正试图补齐这一短板。

01、逸仙电商拿不下的底妆市场

底妆指的就是粉底液,气垫粉底等这一类修饰肤质的产品,其他的彩妆则包括口红,眼影,腮红,睫毛膏,眉笔等。

对于广大消费者而言,在心理价位预期方面,基本上遵循着“购买护肤类单品>购买化妆类单品”这一惯例,而在所有化妆品品类中,消费者又最愿意给底妆花钱,作为衔接护肤品和化妆品中间的一道工序,底妆的选择和使用手法极为重要,直接决定了一个妆面的成败。

这样的消费者预算分配方式也直接体现在了市场销量数据中,根据未来智库2023年发布的彩妆行业研究报告指出:底妆是彩妆中占比最高的品类,细分赛道增速领先。2022 年底妆产品/唇妆产品/眼妆产品/指甲产品 /彩妆套装分别实现销售额 279.52/177.81/83.56/3.74/10.66 亿元,其中底妆产品占彩妆销售额比重最大。据 Euromonitor 预测 2027 年 底妆产品销售额达 422.49 亿元,2022-2027 年复合增速达 8.61%。

但是如果我们以逸仙电商旗下主要彩妆品牌完美日记在抖音,淘宝,京东三个平台的销量表现作为观测,却可以发现逸仙电商对于自身的产品线布局,与消费者预算分配产生了错位。

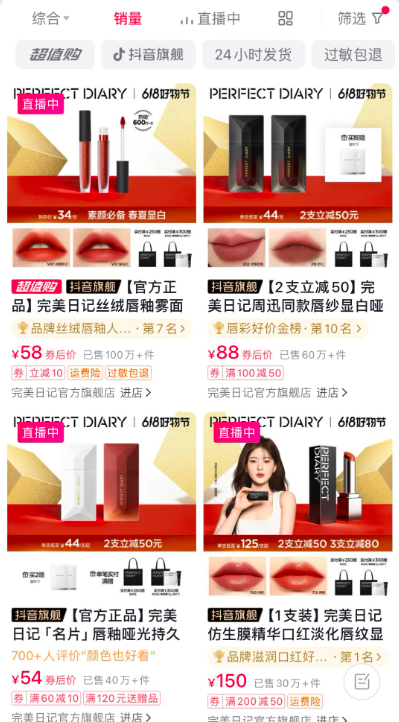

在抖音上,完美日记显示销量前三的单品都是口红,在淘宝和京东上销量或评价量最高的是口红和眼影盘,彩妆核心消费群体大概率都知道,完美日记的此前第一款真正意义上的爆款产品也是动物眼影盘,以及现在的丝绒口红,仿生膜口红等爆款口红品类,加之逸仙旗下其他价格区间的彩妆品牌小奥汀和Pink Bear,逸仙电商整个美妆线都展现出了重彩妆轻底妆的趋势,这些彩妆几乎可以算是逸仙电商的安家立命之本。

逸仙电商拿不下的底妆市场,很难成为“欧莱雅”

不过其实业内公认,除粉底液以外的彩妆是美妆类目最好入手的品类。

一方面,因为底妆产品相较于护肤品和其他彩妆更突出的特性是,粉底液的效果可以即时显现,适合或不适合,在消费者上脸的那一刻,最晚到持妆一天结束就可以见分晓。这很大减少了消费者购买决策受品牌营销的影响程度。且由于消费者一旦认定一款底妆产品后,大多数情况不会轻易更换底妆产品,甚至是会像护肤品一样用到空瓶,底妆产品是消费忠诚度最高化妆品。

但其他彩妆产品如口红眼影往往很少出现“空瓶”现象,更像是季抛的衣服,从去年夏天的“多巴胺色系”、秋冬的“美拉德色系”,到现在春夏的“薄荷曼波色系”,时尚风格一旦变化,消费者也会持续购买新的彩妆产品,品牌之间的洗牌速度也会更快。毕竟彩妆的营销更偏向时尚潮流类营销,而非护肤品和底妆那样的对症下药式。

因此尽管这些彩妆产品的平均客单价比粉底液要低,但是消费者在彩妆产品持续不断的付款意愿更强烈,所以口红和眼影等彩妆产品加起来的销售规模跟粉底液其实是基本持平的,这一点由上述2022年的销量数据也不难看出。并且所有彩妆单品的研发和营销思路也是高度相关的,所以底妆和彩妆可以视为两个市场规模相当的大类。

另外,粉底液的非标准化程度也介于护肤品与彩妆之间,大多数彩妆品消费者无需考虑自身肤质,而是自身“风格”,所以从研发难度来讲,也基本遵循着护肤单品>底妆单品>彩妆单品这样的不等式。

凡此总总,使得彩妆成为了美妆品牌最好入手的大类。

尽管逸仙电商旗下的完美日记,小奥汀,pink bear等彩妆品牌都有底妆产品作为补充,但是这些底妆产品的市场反响并不热烈,与国货彩妆近些年的崛起不同,目前整个底妆市场主要份额依然由消费者熟知的国际大牌把握。

如雅诗兰黛,阿玛尼,兰蔻,YSL,MAC等国际一线大牌,这些都是消费者想要购买粉底液时第一时间想到的品牌,雅诗兰黛京东旗舰店上的某款粉底液更是有50W+的评论,相比之下,完美日记的粉底液仅停留在2000+这个数量级,小奥汀5000+,Pink Bear粉底液在消费者认知层面更是查无此牌。

比上不足,比下也不足,完美日记和小奥汀的粉底液销量甚至比不上近两年专做粉底液的国货新兴品牌blanke me,其京东旗舰店粉底液热销单品处在2W+这个数量级。

可见逸仙电商旗下所有的粉底液产品,目前存在的意义大多还停留在为了形成产品闭环。

02、欧莱雅和Blank Me:底妆产品的两级范式

粉底液等底妆产品的消费忠诚度跟护肤品是较为持平的,这也是为什么布局底妆对于逸仙这样规模的企业尤为重要。在护肤品类目上,逸仙电商尚且可以通过收购获得,比如其收购的法国科兰黎,EVE LOM和DR.WU达尔肤,定位中高端市场,收购后可以循序渐进培养国内的认知度和消费忠诚度。

但是另一方面护肤品的品牌认知更分散,每个人肤质不同适合的品牌也不同,而粉底液的品牌认知更集中。正如上述所说,目前底妆市场依然由几个主要的国际品牌掌握,这些品牌卖给逸仙电商的可能性几乎为零,而收购一个市场认知度低的底妆品牌,却又不如逸仙电商自己亲自做底妆。这也是为什么逸仙电商却无法通过收购获得一款有效底妆产品。

其实从今年开始,逸仙电商对于底妆的布局态度也有了较大的转变。以其旗下的头部彩妆品牌完美日记为例,在抖音,以及目前增长趋势如日中天的新电商渠道视频号上,完美日记都有一个“完美日记底妆旗舰店”这样的账号,用以单独给底妆产品做内容宣传。并邀请到了赵露丝,颖儿,刘昊然等明星带货,只不过其带货的单品主要围绕“素颜霜”,而非粉底液。

甚至有完美日记宣传视频称:“如何让你的底妆看起来更显高级,就是不要再用那种厚重斑驳的粉底液,今年夏天最流行的是高级清透感。”

这样的宣传词很大程度上暴露了逸仙电商布局底妆的新思路:不在原本粉底液类目上挑战国际大牌,而是想要直接重塑消费者的底妆认知,即“清透感”是核心。

事实上素颜霜的风并不是第一次刮了,每一次有素颜霜重出江湖但又很快销声匿迹,目前依然没能出现一款能够挑战粉底的底妆类产品,所以逸仙电商目前这条素颜霜底妆路能否跑通我们仍然要划个问号。

但可以确认的是,另外两条常见底妆产品布局思路,确实不适合逸仙电商,我们称为欧莱雅路和blanke me路。

都说逸仙电商有望成为中国的“欧莱雅”,原因在于逸仙电商的产品布局确实十分接近整个美妆类目产品闭环,而“欧莱雅”则是全球美妆行业产品闭环的代名词。就像奢侈品行业离不开LVMH及其旗下多个奢侈品品牌 一样,“欧莱雅”也不仅代表着自己本身的欧莱雅品牌,旗下还拥有包括了赫莲娜,兰蔻,乔治阿玛尼等大牌护肤或美妆,还有碧欧泉,科颜氏,植村秀等众多知名品牌,遍布了几乎所有价格区间和类目。

逸仙电商拿不下的底妆市场,很难成为“欧莱雅”

在这些欧莱雅旗下的品牌中,兰蔻,乔治阿玛尼都拥有爆款底妆产品。而兰蔻单品牌的产品线本就已经囊括了护肤,彩妆,甚至是香水。且每一个大类都有爆款产品,底妆,彩妆,护肤如果集中在一个品牌上,三者之间可以互相转化消费者形成更强的品牌认知。

显然这是逸仙电商旗下任何一个品牌都做不到的,从各个品牌的产品线来看,做彩妆的品牌爆款只有彩妆,做护肤品的品牌国内认知尚在孵化中,难以通过单品牌的护肤品和彩妆产品,向中间的底妆产品辐射进行品牌认知培养。

而blanke me则是典型的直接挑战研发底妆产品,并鼓励客户先购买多个色号的小样试用,来决定是否继续购买及购买哪个色号。正如第一章所说,由于及时显效的特性,消费者购买底妆产品的决策受营销的影响程度较低,blanke me这样的链路尽管在前期难以创造好的销售数据,甚至需要付出更多深耕客户了解底妆需求的成本,但却有望创造一款真正的爆款国货底妆产品,并且以后可能会同时向两边的护肤品和彩妆产品辐射。

逸仙电商走不通这条路的关键在于,其底层业务基因已经定位在了高标品+在各大短视频或内容平台的铺张营销模式,即使是此次素颜霜的消费认知培养方式,用的也依然是这个逻辑。

由这次财报其在营销上的加大投入也不难看出,2024Q1季度其销售和营销费用为5.39亿元,去年同期为4.59亿元,从60.0%增加到69.7%。逸仙称增长主要是由于抖音平台的投资增加,以及公司在新产品推出和整个产品组合中品牌权益建设的投资。

而如果现在逸仙电商学习blanke me的路径重新创造一个深耕底妆产品的品牌,显然是稍显迟缓。

03、写在最后

本质上来说,逸仙电商和blanke me做底妆的两种市场认知培养方式其实一直是做产品需要首先选择的。

如blanke me这样更偏向于听取客户反馈来做产品的思路,有可能会诞生消费爆款,但也有可能面临被一些产品直接降维打击前功尽弃的风险。

如果品牌有信心自己的产品是超前的划时代的,那么就从更底层的产品逻辑进行革新,直接通过营销灌输给消费者全新的产品认知即可,代表企业是Apple。显然,逸仙在底妆上也想走这样的路。

而逸仙电商作为一个完成美妆产品闭环的企业,一旦拥有一款爆款底妆,也有望形成多核心产品驱动,增强品牌效应,创造新的增长极。

显然,现在的逸仙离成为欧莱雅还差一款底妆,也基本只差一款底妆。

来源:新立场NewPosition

随着欧莱雅的崛起,逸仙电商在底妆市场的崛起会有困难。